定年後の収入には何があるの?

政府の「働き方改革」推進や少子高齢化による労働者人口の低下などを受けて、企業もさまざまな雇用・労働形態の導入が始まっています。

大企業はともかくとして、大部分の一般的なサラリーマンの方々は、概ね60歳で定年を迎えることになります。お勤めの会社によっては、再雇用制度などにより60歳以降も仕事を続けられる場合もありますが、60歳までのような給与所得を得るというわけにはいきません。

現役時代より収入は落ちているにも関わらず、支出は現役時代並みでは、老後破綻を迎えるかもしれません。

まずは「 定年後、どのような生活水準を維持したいか?」を考えてみましょう。公的年金や企業年金の給付額が判れば、最低でもどれくらいの貯蓄が必要になるか少し見えてくるのではないでしょうか。

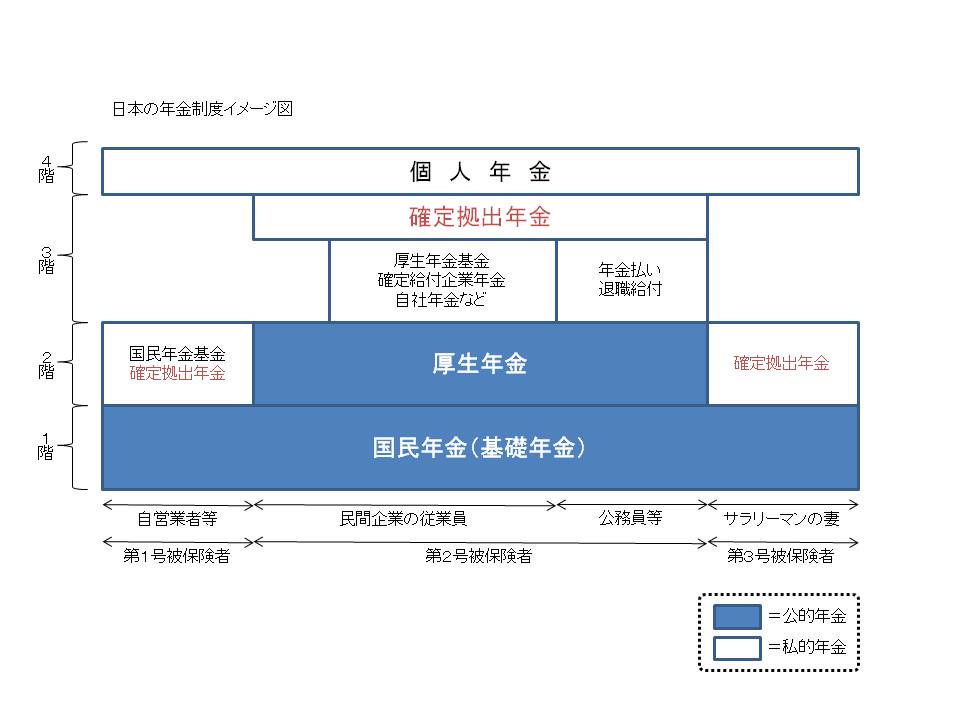

具体的に定年後に必要となる金額を求める為には、ライフイベントに基づいてキャッシュフロー表などを作成して計算してみる必要がありますが、それは今後考えてみることとして、まずここではサラリーマンの定年後の年金について説明します。 以下の表は、日本の年金制度をまとめたものです。

年金といっても大きく分けると、公的年金と私的年金に分類されます。

公的年金は、国民の老齢、障害、死亡に関して、年金給付を行うことにより社会全体で高齢者等の生活を支え、国民生活の安定を図ることを目的とした国が運営主体となる年金制度です。

現役の国民が全て加入する国民年金(基礎年金)と民間の会社員や公務員などのサラリーマンが加入する厚生年金(厚生年金の中に基礎年金も含まれています)があります。

厚生年金は雇用される者、つまりサラリーマンの年金ということで被用者年金と呼ばれる場合もあります。以前は民間の会社員の加入する厚生年金保険と公務員や私学学校教職員が加入する共済年金に分かれていましたが、平成27(2015)年10月1日に厚生年金に一元化されました。

国が運営する公的年金に対して、私的年金は、企業が設立・運営し主として企業が掛金を負担する企業年金と個人が自分自身で掛金を負担する個人年金の2つに分類されます。

企業年金にはその制度の運営形態の違いなどにより、厚生年金基金、確定給付型企業年金、確定拠出年金(企業型)、自社年金があります。

企業年金は、企業が任意に運営するもので、複数の企業年金制度を運営する企業もあれば、どの企業年金制度も行っていない企業もあります。

また、単独で退職金制度の運営が困難な中小企業の場合、中小企業退職金共済制度(中退共)や特定退職金共済制度(特退共)に加入し外部機関で退職金の積み立てを行える制度もあります。

定年後の収入額を見積る上でも、お勤めの会社がどの企業年金制度(退職金制度)を運営し、定年時の退職金や年金額、また算出方法などのルールがどのようになっているのか、社内規定や年金担当部門に確認しましょう。

最後に個人年金についてですが、個人が生命保険会社、損害保険会社、ゆうちょ銀行、全労済、JA、銀行、信託銀行、証券会社などの金融機関と任意で契約して加入した個人年金と称した金融商品全般がこれに当たります。

さらに企業が制度として給与や賞与金から天引きで積み立てる財形年金制度や、平成29(2017)年1月から大幅に加入対象者が広がり60歳未満の現役世代なら基本的に誰でも加入対象者となった iDeCo確定拠出年金(個人型)も個人年金に分類されます。